L’Union européenne (UE) a apporté des changements importants à ses règles en matière de taxe sur la valeur ajoutée (TVA) le 1er juillet 2021.

Quelles entreprises seront touchées par ces changements?

Bien qu’ayant des répercussions sur toutes les entreprises qui vendent leurs produits sur le marché de l’UE, ces modifications concerneront particulièrement les commerces de détail et les entreprises dont les ventes aux consommateurs s’effectuent via les places de marché en ligne*.

Les nouvelles règles pourraient simplifier les procédures et diminuer les formalités administratives, mais elles pourraient aussi avoir des conséquences plus importantes sur votre mode opératoire pour vos ventes au sein de l’UE.

Voici les trois principaux changements :

Le Royaume-Uni a déjà apporté des changements à ses règles en matière de TVA en janvier 2021, à la suite de sa sortie de l’UE. Pour en savoir plus sur ces changements, veuillez télécharger notre guide d’information.

1. Suppression de l’exonération de la TVA à l’importation pour les colis d’une valeur n’excédant pas 22 EUR

Qu’est-ce que cela signifie?

À compter du 1er juillet 2021, toutes les marchandises commerciales importées au sein de l’UE, quelle que soit leur valeur, seront assujetties à la TVA. Pour les envois dont la valeur n’excède pas 150 EUR, il existe deux possibilités : soit la TVA sera appliquée au moment de la vente à l’aide du nouveau système de guichet unique à l’importation (IOSS), soit la TVA sera récupérée auprès du client final par le déclarant en douane (FedEx).

Quelles seront les conséquences pour mon entreprise?

Si votre entreprise est établie hors UE, elle ne pourra plus bénéficier de l’exonération de TVA pour les envois d’une valeur ne dépassant pas 22 EUR à destination de consommateurs de l’UE.

À quoi s’attendre en pratique?

Scenario

Une entreprise en ligne chinoise vend une paire de chaussettes d’une valeur de 10 EUR à un client de l’Union européenne.

Avant le 1er juillet 2021

L’envoi peut être importé en franchise de TVA au sein de l’UE étant donné que la valeur totale des marchandises est inférieure à 22 EUR.

Après le 1er juillet 2021

Tous les envois seront assujettis à la TVA, quelle que soit leur valeur. La TVA s’appliquera au taux défini dans le pays de résidence de l’acheteur.

2. Mise en place d’un guichet unique à l’importation (IOSS)

Qu’est-ce que cela signifie?

Pour les envois du commerce en ligne d’une valeur égale ou inférieure à 150 EUR, l’UE met en place un système facultatif de guichet unique à l’importation (IOSS) afin de dédouaner les marchandises. Le guichet unique permettra aux vendeurs ou aux places de marché en ligne de facturer la TVA au point de vente et de la reverser directement aux autorités. Le processus sera simplifié et plus transparent pour le consommateur, et permettra également d’optimiser les procédures de dédouanement.

Si le guichet unique n’est pas utilisé, FedEx recouvrera la TVA auprès du client avant la livraison et la reversera ensuite aux autorités.

Quelles seront les conséquences pour mon entreprise?

La plupart des vendeurs non établis au sein de l’UE qui souhaitent s’inscrire au guichet unique devront nommer un intermédiaire qui se chargera de le faire, puis de déclarer la TVA en leur nom. Ils devront ensuite fournir leur numéro IOSS au déclarant en douane (FedEx).

Une déclaration de TVA mensuelle de leurs ventes d’entreprise au consommateur importées au sein de l’UE sera adressée à l’État membre désigné, qui transmettra ensuite la déclaration de TVA et le règlement associé aux autorités fiscales des pays de destination de l’UE. Par conséquent, les entreprises ne seront plus tenues de s’inscrire à la TVA dans chacun des pays de l’UE dans lesquels elles vendent leurs produits.

À quoi s’attendre en pratique?

Scenario

Une entreprise de commerce en ligne canadienne vend des appareils électroniques d’une valeur inférieure à 150 EUR à des clients dans cinq pays de l’UE.

Avant le 1er juillet 2021

L’entreprise de commerce en ligne canadienne est tenue de s’inscrire à la TVA dans chaque pays de l’UE visé et de s’acquitter de la TVA dans chacun de ces pays.

Après le 1er juillet 2021

L’entreprise de commerce en ligne canadienne peut choisir d’annuler ses diverses inscriptions à la TVA à l’étranger et s’inscrire au guichet unique dans un seul pays. Dans ce cas, elle facturera la TVA à l’endroit de la vente. Elle peut également décider de continuer à fonctionner comme elle le fait actuellement, auquel cas le client devra acquitter la TVA à l’importation.

3. Certaines places de marché en ligne devront recouvrer la TVA

Qu’est-ce que cela signifie?

Les places de marché visées par les nouvelles règles de l’UE en matière de TVA peuvent être des plateformes en ligne qui facilitent les transactions de vente. Elles permettent aux commerçants de vendre directement leurs produits aux clients.

Certaines places de marché inscrites au guichet unique IOSS auront dorénavant l’obligation de recouvrer, de déclarer et de reverser la TVA due par le consommateur final au nom de leurs vendeurs. Ce régime s’appliquera aux transactions d’une valeur égale ou inférieure à 150 EUR réalisées par des vendeurs.

Quelles seront les conséquences pour mon entreprise?

Si une place de marché a opté pour le guichet unique, les entreprises qui commercialisent leurs produits via cette plateforme devront utiliser son numéro IOSS et le communiquer à l’entité chargée de la déclaration en douane (FedEx).

Les entreprises faisant appel à différentes places de marché pour vendre leurs marchandises doivent fournir au déclarant en douane le numéro IOSS correspondant pour chaque vente.

À quoi s’attendre en pratique?

Scenario

Une entreprise de commerce électronique chinoise vend un vase de 90 EUR à un client de l’UE, via une place de marché inscrite au guichet unique.

Avant le 1er juillet 2021

Le client qui achète le vase au commerçant hors UE doit acquitter la TVA sur l’achat au moment de l’importation.

Après le 1er juillet 2021

La place de marché depuis laquelle le vase est vendu utilise le guichet unique. Elle est donc tenue de recouvrer la TVA auprès du client au moment de la vente et de la reverser aux autorités compétentes.

Réponses à vos questions sur l’IOSS

FedEx a travaillé de concert avec KPMG afin de concevoir une solution IOSS pour les clients de FedEx Express établis à l’extérieur de l’UE. Après vous être inscrit aux services de KPMG, cette dernière gérera votre inscription au numéro IOSS. Lorsque vous aurez obtenu votre numéro, elle préparera et soumettra vos déclarations de TVA mensuelles dans le guichet unique.

Veuillez accéder au Portail IOSS de KPMG pour obtenir un complément d’information.

Vous pouvez utiliser la liste de vérification suivante pour vous aider à déterminer facilement si votre envoi est admissible selon l’IOSS :

- La vente a-t-elle été effectuée sur votre propre site de commerce en ligne? *

- Le destinataire de l’envoi est-il un consommateur individuel et non pas une entreprise?

- Les marchandises sont-elles importées dans l’Union européenne depuis un pays non membre de l’Union?

- La valeur totale de l’envoi est-elle de 150 EUR ou moins?

- Les marchandises peuvent-elles être envoyées sans faire l’objet de droits d’accise?

- Avez-vous traité l’envoi au moyen d’une solution d’expédition électronique de FedEx?

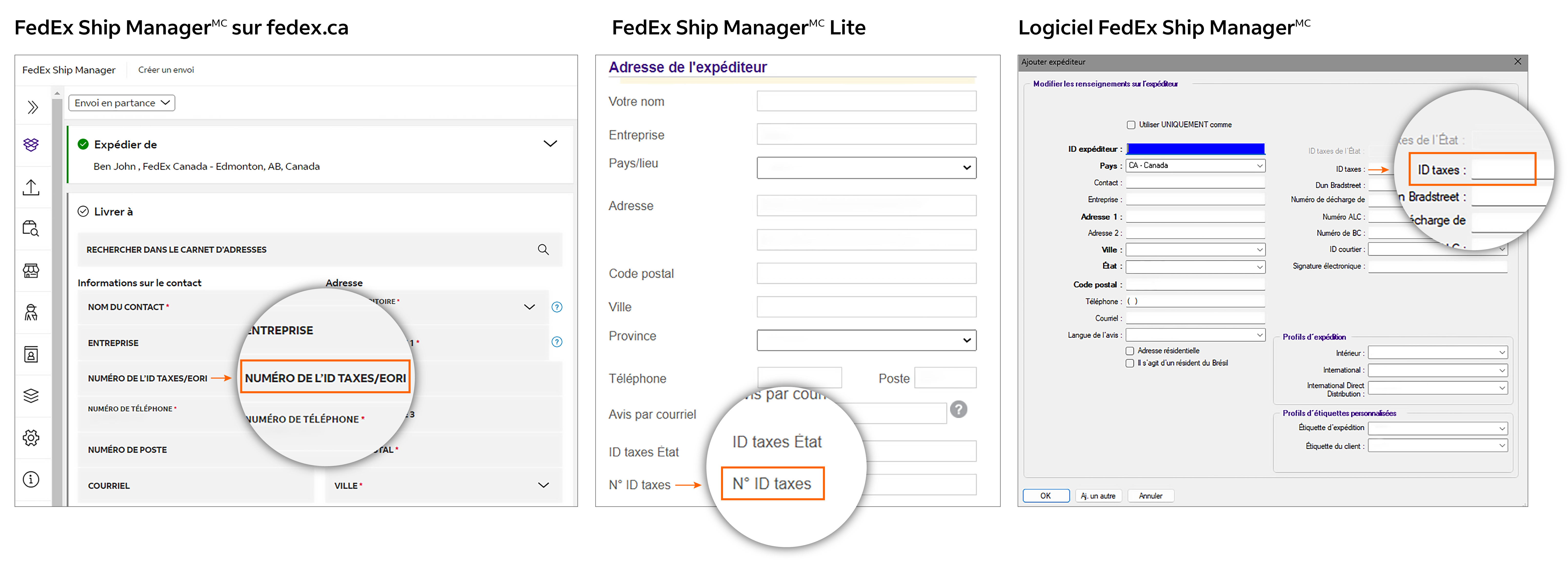

- Avez-vous indiqué votre numéro d’IOSS à 12 caractères sans lettres, chiffres ou autres caractères additionnels dans le champ d’ID taxes de l’expéditeur ou du destinataire lors du traitement de votre envoi (p. ex., AB1425364758 et non pas IOSS AB1425364758)?

- Si vous expédiez à une adresse commerciale, vous êtes-vous assuré que l’adresse ne contient pas de nom d’entreprise?

* Si une vente est effectuée dans la place de marché d’un magasin en ligne inscrit au système IOSS, le numéro d’IOSS à 12 caractères de la place de marché du magasin en ligne doit être fourni. Vous ne pouvez pas utiliser votre propre numéro d’IOSS pour les ventes effectuées sur une place de marché.

Le numéro d’IOSS peut être utilisé pour les envois d’entreprise à consommateur importés dans l’Union européenne depuis un pays qui ne fait pas partie de l’Union lorsque la valeur de l’envoi est de 150 EUR ou moins et que les droits d’accise ne s’appliquent pas.

Vous devrez entrer votre numéro d’IOSS au moment du traitement de votre envoi à l’aide de l’une de nos solutions d’expédition électroniques. Vous pouvez entrer votre numéro d’IOSS à 12 caractères dans le champ ID taxes de l’expéditeur ou du destinataire. N’ajoutez pas de lettres, de chiffres ou d’autres caractères supplémentaires — par exemple en ajoutant « IOSS » au début du numéro.

Si vos ventes sont effectuées sur une place de marché inscrite au système IOSS, vous devez plutôt fournir le numéro d’IOSS de la place de marché. Vous ne pouvez pas utiliser votre propre numéro d’IOSS pour les ventes effectuées sur une place de marché.

FedEx accepte uniquement les numéros IOSS transmis via une solution d’expédition électronique FedEx exclusive ou une solution Compatible FedEx. Lorsque vous utilisez le guichet unique, vous ne pouvez pas soumettre manuellement les lettres de transport aérien.

| Si vous utilisez la version modernisée de FedEx Ship ManagerMC sur fedex.ca ou MyTNT2, entrez votre numéro IOSS dans le champ ID taxes de l’expéditeur. |

| Si vous utilisez Toolbox, entrez votre numéro IOSS dans le champ TVA. |

| Si vous utilisez le logiciel Global Ship Manager, entrez votre numéro d’IOSS dans le champ TVA/ID douanes. |

| Si vous utilisez les Services Web FedEx, entrez votre numéro IOSS dans le champ TIN. |

| Si vous utilisez TNT ExpressConnect, entrez votre numéro IOSS dans le champ TVA. |

| Si vous utilisez notre solution intégrée pour créer un fichier de données EDI TNT NFF, entrez votre numéro IOSS dans le champ TVA. |

| Si vous utilisez une solution TNT EDI personnalisée pour faire des envois, vous devez communiquer avec votre représentant commercial, qui demandera à ce qu’un membre de l’équipe de la Technologie client communique avec vous. |

| Si vous utilisez votre propre système intégré à l’un de nos outils standards, vous pourriez devoir ajuster le mappage de vos données vers le champ pertinent. Au besoin, communiquez avec votre représentant commercial, qui demandera à ce qu’un membre de l’équipe de la Technologie client communique avec vous. |

| Si vous faites des envois via un fournisseur tiers, vous devez communiquer avec votre fournisseur, qui vous donnera les détails requis concernant votre plateforme. |

Veuillez noter qu’à compter du 1er juillet 2021, tous les envois de marchandises importés en UE devront comprendre une valeur en douane et s’accompagner d’une facture commerciale. Les envois de documents ne sont pas touchés par cette mesure. Veuillez vous assurer d’inscrire la valeur exacte des marchandises dans le champ « Valeur en douane » de la lettre de transport aérien, à l’exclusion des frais de transport et des autres frais.

En ce qui a trait aux envois d’entreprises à consommateurs en ligne traités au moyen du guichet unique à l’importation (IOSS), il est également recommandé d’inclure le prix de vente en euros (€) sur la facture commerciale pour éviter les écarts dus au taux de change au moment de l’importation.

Si vous devez retourner vos marchandises à l’extérieur de l’UE, vous devrez remplir une nouvelle lettre de transport aérien FedEx, en indiquant l’ancienne LTA en référence dans le champ de description, et mentionner clairement qu’il s’agit d’un retour.

Si vous choisissez de ne pas vous inscrire au guichet unique, FedEx versera la TVA à l’importation en votre nom en utilisant votre propre compte différé pour livrer votre envoi le plus rapidement possible. Veuillez noter que nous facturerons par la suite ce montant au destinataire, ce qui entraînera des frais administratifs. Ces frais prendront la forme de frais de paiement anticipé ou de frais de débours (qui font partie de nos frais accessoires). Veuillez consulter notre page sur les frais pour services de dédouanement accessoires pour connaître les frais facturés dans le pays de destination.

Veuillez également noter que vous pouvez inscrire votre entreprise directement au système IOSS sans utiliser les services d’un intermédiaire, à la condition d’être établi dans l’Union européenne.

Les entreprises peuvent s’inscrire au guichet unique à l’importation (IOSS) en accédant au portail de l’IOSS d’un État membre de l’UE à compter du 1er avril 2021. Les entreprises qui n’ont pas déjà un établissement au sein de l’UE devront nommer un intermédiaire au sein de l’UE pour s’acquitter de leurs obligations en matière de TVA. Consultez le Publications Office of the European Union pour en savoir plus sur l’utilisation du guichet unique et les autres changements importants apportés aux règles de l’UE en matière de TVA.

* Pays de l’UE : Allemagne, Autriche, Belgique, Bulgarie, Chypre, Croatie, Danemark, Espagne, Estonie, Finlande, France, Grèce, Hongrie, Irlande, Italie, Lettonie, Lituanie, Luxembourg, Malte, Pays-Bas, Pologne, Portugal, Roumanie, Slovaquie, Slovénie, Suède et Tchéquie.

Veuillez noter qu’en vertu des modalités du Protocole établi conjointement par l’UE et le Royaume-Uni, l’Irlande du Nord continuera d’être soumise à la législation TVA de l’UE sur les biens. Cela signifie que ces nouvelles dispositions s’appliqueront également aux marchandises importées en Irlande du Nord à partir du reste du monde.

Les renseignements fournis dans ce document ne constituent pas un avis juridique et/ou fiscal. Le document vise uniquement à offrir des renseignements généraux. Par ailleurs, les renseignements contenus dans ce document pourraient ne pas être entièrement à jour, d’un point de vue juridique ou autre. Les lecteurs de ce document sont invités à consulter de leur propre conseiller pour obtenir des conseils juridiques ou fiscaux. Nous déclinons expressément toute responsabilité au titre des actions ou omissions reposant sur le contenu de ce site. La teneur de cette publication est fournie « en l’état »; l’absence d’erreur n’est aucunement garantie, par aucune déclaration.